国君国际:静待美国大选“开奖”,港股市场未来走势以向上为主

本文源自:券商研报精选

来源:国君海外宏观研究

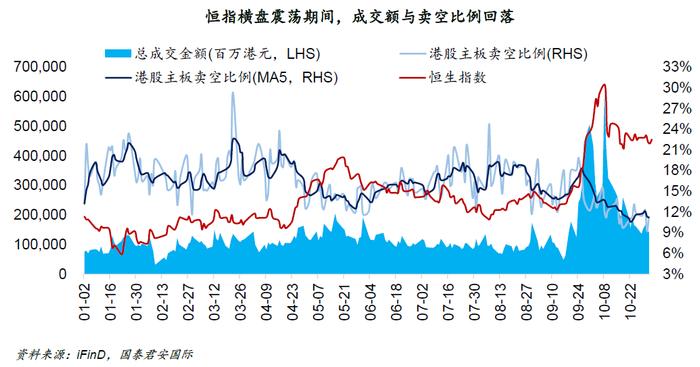

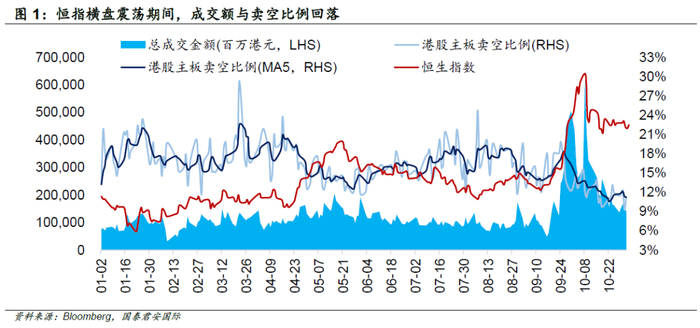

来源:国君海外宏观研究港股投资者持观望态度,恒指横盘震荡,顺周期行业表现较好。市场期待国内政策方向和力度;海外美国大选临近,在未来方向清晰前,港股市场观望情绪较浓,恒指近3周在20,000至21,000点区间震荡,成交金额较高点萎缩至1,500亿港元,主板卖空比例同步下降至11.2%。在这期间,小盘股风格跑赢大盘;国内顺周期相关行业表现更好,包括工业、资讯科技、金融、消费和地产行业。而另一方面,能源、电讯和公用事业表现靠后。

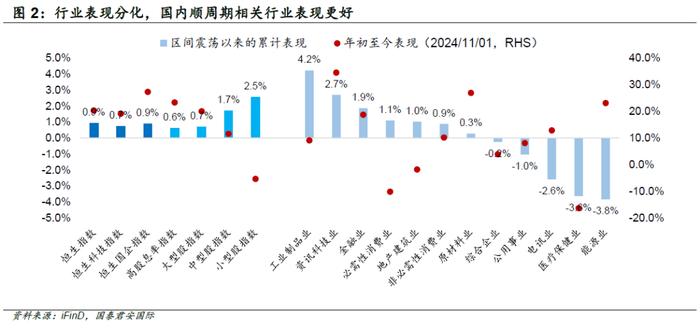

与此同时,内资整体维持净流入港股市场的趋势。南向资金累计净流入760.8亿港元,其中国内顺周期相关行业获得更多的内资增量资金,具体来看,非必需性消费、金融、资讯科技、医疗保健和地产行业获得最多的内资增量资金,而前期受内资青睐的能源、电讯、原材料也同样获得内资净流入,但规模相对小。

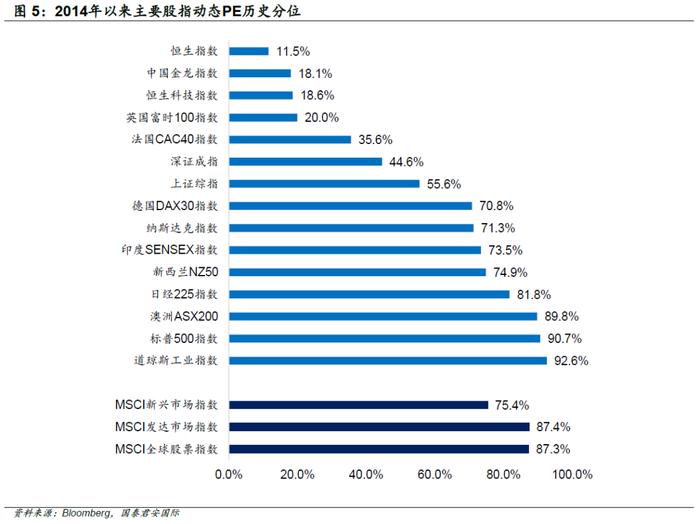

海外方面,流动性环境仍然偏紧,但对港股市场的压制作用有限。10年期美债收益率上升并突破4.3%,但对港股压制作用有限,主要是港股市场的预期不高、且正在逐渐改善,对海外阶段性流动性压力脱敏。目前港股和中概股的估值水平很低,历史分位不到20%,而同期的印股、日股和美股等主要股指均超过70%。

投资策略:海外大选事件出清边际改善市场情绪,港股市场未来走势以向上为主。往前看,国内方面,经济相关政策持续出台,且后续政策空间扩大。海外方面,虽然流动性预期阶段性收紧,背后主要是担心美国通胀再次回升,长期通胀中枢上移导致主要央行降息幅度和节奏不及预期。然而,美国最新就业数据反映劳动力市场出现疲软迹象,美联储实施鹰派政策抗通胀的空间逐步收窄。美联储大概率在11月第二次下降利率,并且后续仍会继续降息,海外流动性转宽松的趋势确定。当前恒指估值水平不高,随着美国大选结果落地,港股市场风险评价下修,我们认为港股市场未来走势以向上为主,利率敏感型行业股价弹性更大,包括互联网龙头、医药和消费等行业;另外,高分红(公用事业、银行、通信运营商)风格行业中长期配置价值较高,同样值得关注。

风险因素:1)国内经济复苏进度不及预期;2)国际地缘政治事件升温;3)海外衰退预期反复扰动。

港股投资者持观望态度,恒指横盘震荡,顺周期行业表现较好。在国内系列政策组合推出后,市场期待未来的政策方向和力度。海外方面,美国大选临近,两党不同的执政主张将影响市场投资方向。在未来方向清晰前,港股市场观望情绪较浓,恒生指数连续 3 周在 20,000 至 21,000 点区间震荡,成交金额较近期高点萎缩至 1,500 亿港元左右的水平,但仍高于近 10 年的均值 1,100 亿港元。港股主板卖空比例同步下降至 11.2% ,属于历史较低的水平。在这期间,小盘股风格跑赢大盘;行业表现有分化,国内顺周期相关行业表现更好,包括工业、资讯科技、金融、消费和地产行业。而另一方面,能源、电讯和公用事业表现靠后。

与此同时,内资整体维持净流入港股市场的趋势。10 月 14 日至 11 月 1 日港股横盘期间,南向资金在多数交易日净流入港股市场,日均净流入超过 50 亿港元,累计净流入 760.8 亿港元。分行业来看,南向资金净流入所有港股行业,其中国内顺周期相关行业获得更多的内资增量资金,具体来看,非必需性消费(净流入 243.1 亿港元)、金融(净流入 130.3 亿港元)、资讯科技(净流入 108.7 亿港元)、医疗保健(净流入 83.8 亿港元)和地产(净流入 48.1 亿港元)行业获得最多的内资增量资金,而前期受内资青睐的能源、电讯、原材料也同样获得内资净流入,但规模相对小。

海外方面,流动性环境仍然偏紧,但对港股市场的压制作用有限。在港股横盘震荡期间,中长端美债收益率持续上升。海外流动性预期出现阶段性收紧,10年期美债收益率从10月中旬的4.0%上升并突破4.3%,但期间对港股市场的压制作用有限,主要是港股市场的预期不高、且正在逐渐改善,对海外的短期流动性压力脱敏。横向对比全球主要股指的预测市盈率,港股和中概股的估值水平很低,估值历史分位不到20%,而同期的印股、日股和美股等主要股指预测市盈率历史分位超过70%。

投资策略:海外大选事件出清边际改善市场情绪,港股市场未来走势以向上为主。往前看,国内方面,经济稳增长决心加强,相关政策持续出台,并且后续政策空间有望扩大。海外方面,虽然短期流动性预期出现阶段性收紧,背后主要是海外投资者担心美国大选后,美国通胀再次出现回升,长期通胀中枢上移导致主要央行降息幅度和节奏不及预期。然而,美国最新就业数据不及预期,8月和9月的新增非农就业人次再次大幅下修,反映劳动力市场出现疲软迹象,美联储实施鹰派政策抗通胀的空间逐步收窄。美联储大概率在11月第二次下降利率,并且后续仍会继续降息,海外流动性转宽松的趋势确定。当前恒指估值水平不高,随着美国大选结果落地,港股市场风险评价下修,我们认为港股市场未来走势以向上为主,利率敏感型行业股价弹性更大,包括互联网龙头、医药和消费等行业;另外,高分红(公用事业、银行、通信运营商)风格行业中长期配置价值较高,同样值得关注。

风险因素:1)国内经济复苏进度不及预期;2)国际地缘政治事件升温;3)海外衰退预期反复扰动。