暴涨暴跌的黄金:情绪、价值与投资的三重奏

在一个规则更替、秩序重构、变数丛生的世界里,不确定性已成为新的常态。黄金,这一跨越历史周期的价值载体,再度迎来了属于它的「黄金时代」。

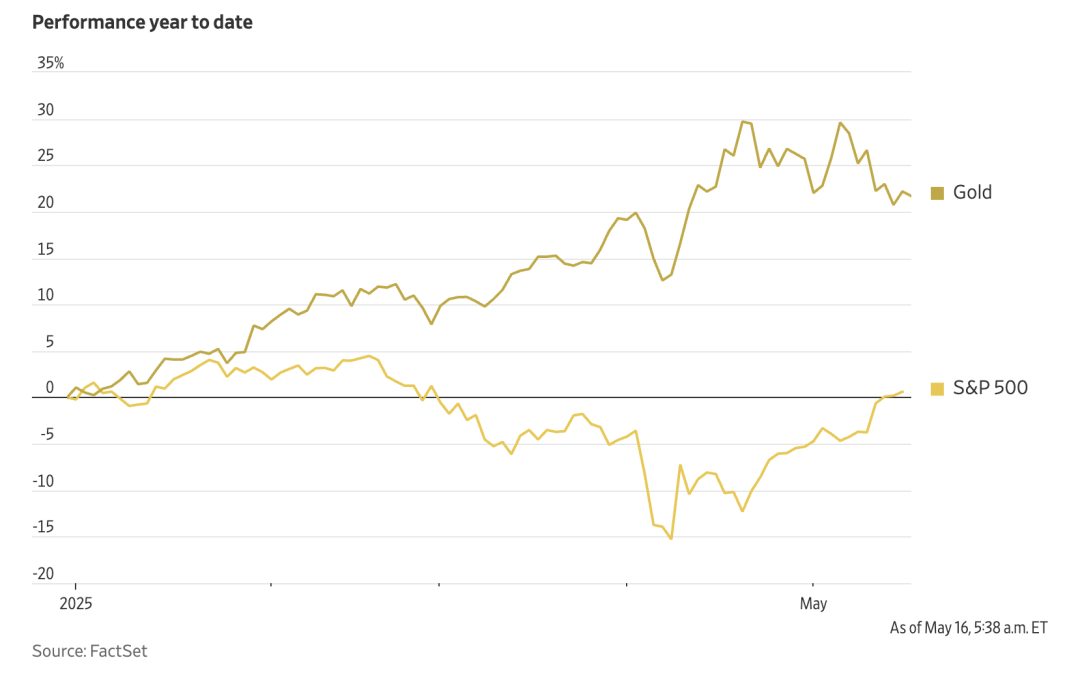

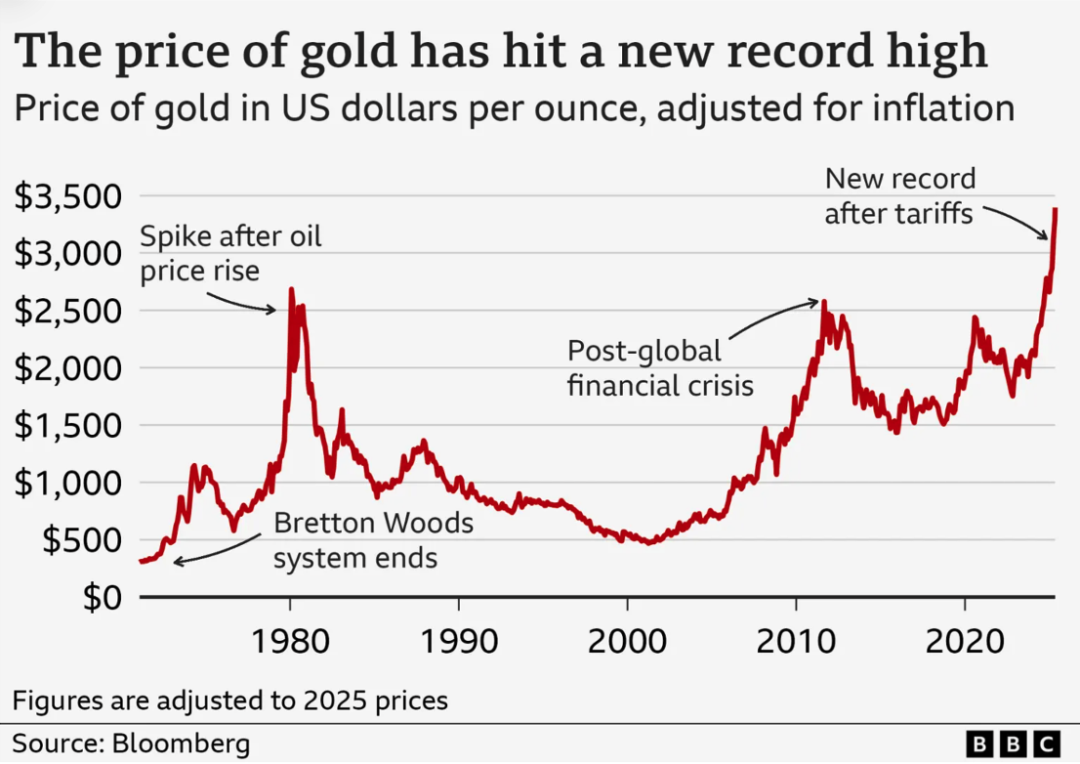

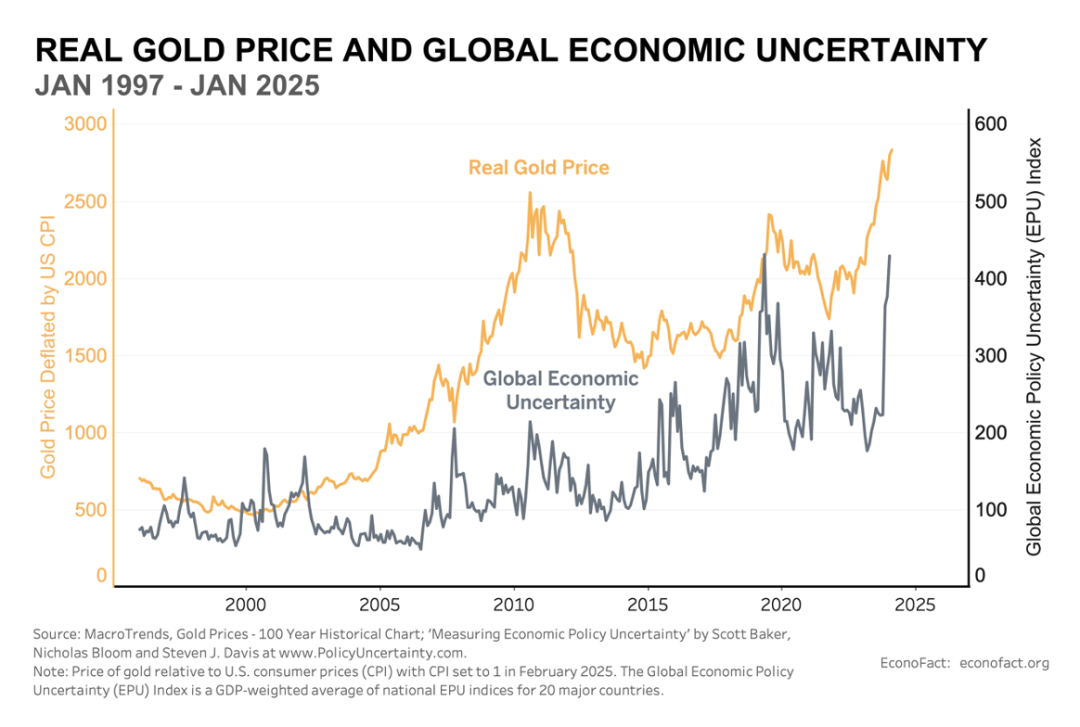

过去一年,黄金的价格上涨超过40%。今年4月下旬,金价突破每盎司3500美元关口(贵金属计量单位)。即便剔除通胀因素,也刷新了历史纪录,超越了1980年1月的前一轮峰值(当时金价为850美元,相当于现在的3493美元)。

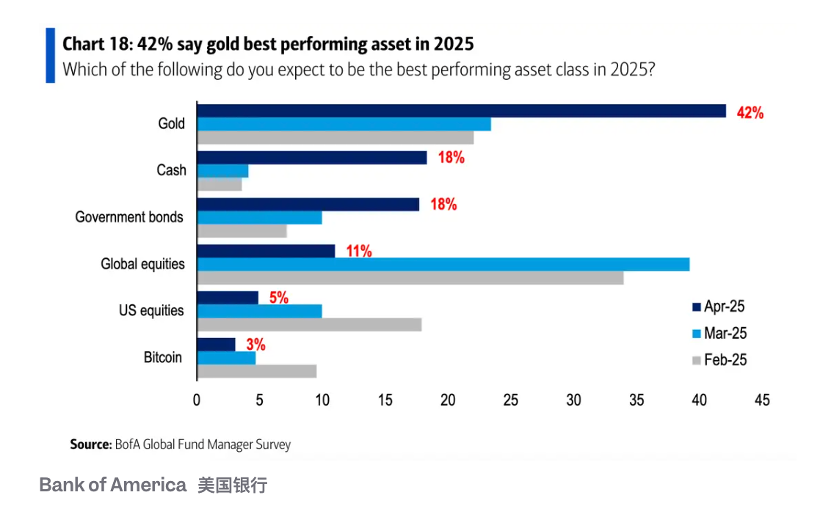

这场席卷全球的黄金热潮,到底只是避险情绪的简单投射,还是经济结构变化的外在呈现?要真正读懂金价波动所传递的深层信号,必须穿透市场的噪音,深入其背后的经济动态与市场逻辑。

“乱世黄金”:金价波动的底层逻辑

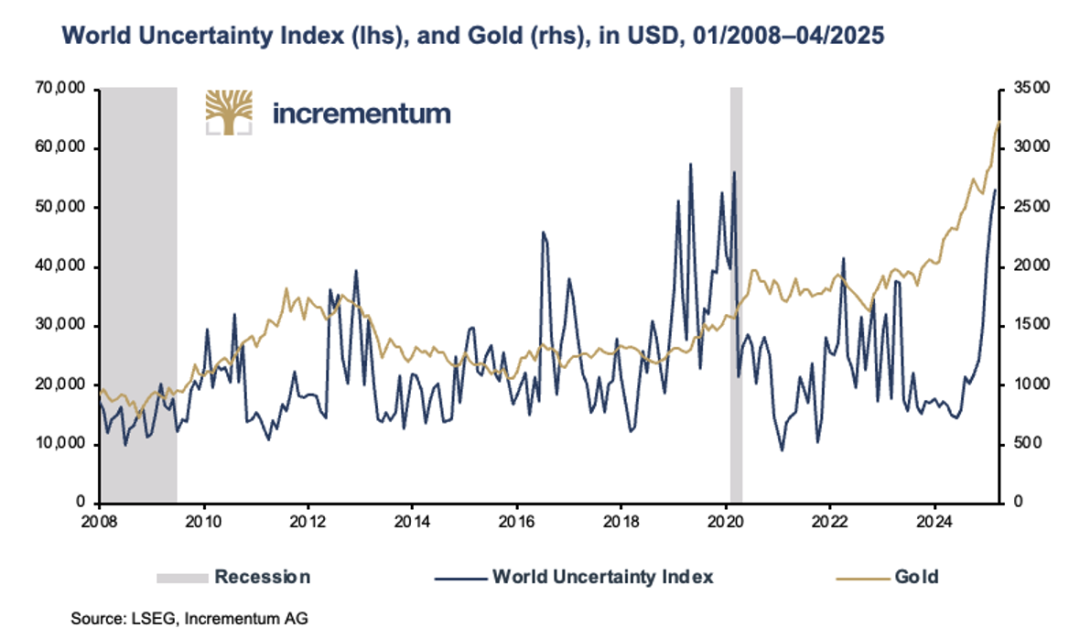

近年来,从突发疫情、地缘冲突,到频发的贸易摩擦,全球经济接连遭遇冲击,黑天鹅与灰犀牛事件频出。

在此背景下,金价持续飙升,“乱世买黄金”这一朴素的经验似乎得到了反复印证,而这句话本身,也反过来强化了市场对黄金的追捧,形成一种自我实现的循环。

但经验并非答案。问题在于:黄金为何历来被视为避险港湾?它所承载的安全感与确定性究竟来自何处?其价格的驱动机制又是如何运作的?

黄金的避险属性:稀缺、稳定与信任锚定

“避险”,意味着要提供相对安全、可靠和稳定的基本保障。

黄金的价值之所以坚挺,首先源自其稀缺性。全球黄金存量有限,且无法人为大量增发,其存在价值也不容易被稀释或贬值。

其次,黄金兼具有形资产的实在感与全球高流动性的双重优势。

与股票、债券等金融票证不同,黄金是真正“看得见、摸得着”的实物资产,在信任危机频发的时代,这种“物理存在感”本身就是安全感的来源。

此外,无论政治如何变迁、金融体系如何动荡,黄金始终是人类社会中广泛认可与接受的“硬通货”。

供需与稀缺:黄金价格的经济逻辑

作为一种商品,黄金的价格依然遵循供需规律。但与普通商品不同,黄金几乎不会被永久性“消耗”,这意味着其历史开采的存量仍在市场中循环存在,使其具有“价值恒存”的特质。

而黄金的供应增长极其有限。全球年开采量变化不大,且相较于存量比例较小。这种“低流量、高存量”的特征,使得需求端的变化(无论来自投资、珠宝还是工业)对价格的影响更为直接,也令黄金对市场情绪与经济波动格外敏感。

观察历史就会发现,每一次金价的剧烈波动,背后几乎都对应着一轮重要的经济或政治变量。

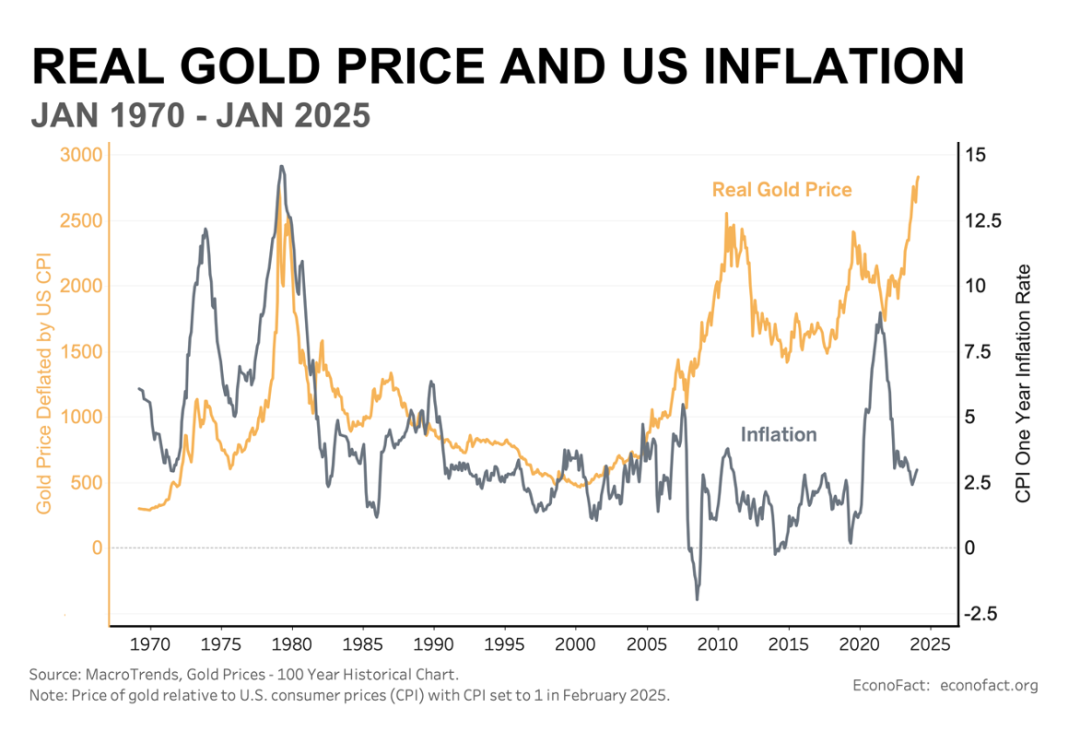

通胀压力与价值防御

当通胀上升,货币购买力下降,固定收益类资产(如现金和债券)价值会遭到侵蚀。黄金作为非利息资产,其价值反而凸显。

历史上,这一逻辑在1970年代至1980年代初的金价飙升中表现尤为明显——油价飞涨带动通胀攀升,随后央行收紧货币政策,黄金成为资本保值的工具。

不过,也有经验表明,在现实操作中,黄金并非最佳的通胀对冲手段。疫情之后,美联储采取加息措施对抗居高不下的通胀,高利率环境下债券重新受到青睐,黄金反而出现下滑。

但即使在低通胀环境下,黄金仍有上涨动力。这背后往往是其他形式的不确定性冲击,例如俄乌战争、主要经济体之间的贸易摩擦,或是像2008年金融危机、2020年新冠疫情这样的大型系统性风险事件。

系统性风险下的“紧急避险”

在动荡时期,黄金作为低相关性的资产,能在传统投资组合失效时提供“保险”。其价格波动常被视为市场对系统性风险的对冲机制。

除了市场行为,央行购金也是影响金价的重要变量。

如今,全球约五分之一黄金由各国央行和国际机构(如IMF)持有。这不仅是资产配置的选择,更是对国家信用与货币稳定的战略支撑。

当央行加码买入黄金,往往释放出强烈信号,即黄金仍是“硬通货”,这会进一步带动市场需求与金价上涨。

随着美元霸权不断受到质疑、全球金融格局变数横生,越来越多新兴经济体试图通过增加黄金储备以摆脱对美元的过度依赖,这一趋势也进一步推升了黄金的战略地位。

黄金、美元与利率的关系

黄金通常以美元计价,两者之间长期呈现负相关关系。当美元走弱,黄金对非美投资者而言更具吸引力,需求上升推高金价;反之,强势美元通常抑制金价。

与此同时,利率对黄金的影响亦不可忽视。黄金本身不生息,因此当利率处于高位,持有黄金的“机会成本”也随之上升,吸引力减弱;而在低利率甚至负利率时代,黄金成为替代资产的逻辑则更为充分。

特别是在“实际利率为负”的阶段(即名义利率低于通胀率),投资者更愿意涌向黄金以求保值。

信徒与怀疑论者:黄金价值的永恒辩论

尽管黄金看上去具备种种优势,其投资价值却始终存在争议。人们对对黄金的评价呈现两极分化——既有将其视为完美避险工具的“黄金信徒”,也有认为其缺乏内在价值、仅是投机对象的批评者。

其中,股神巴菲特就曾直言不讳地批评黄金“毫无生命力”,“只是从地下挖出来、再埋进去,还得雇人看着”,并调侃说,“如果火星人看到我们这样做,都会觉得我们脑子有问题。”

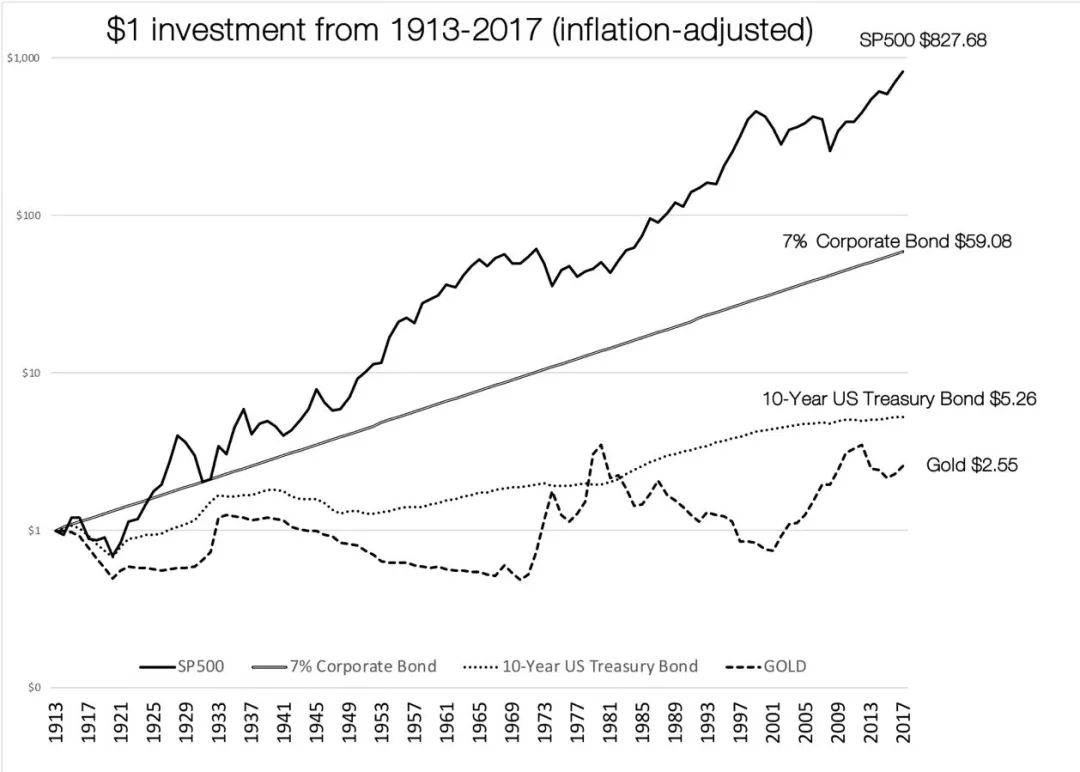

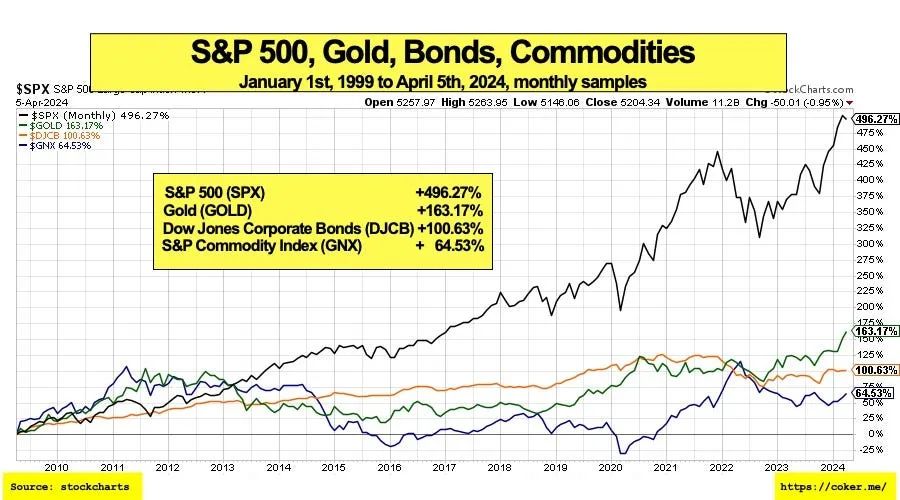

其基本逻辑在于:黄金不创造任何生产价值,也不产生现金流。

巴菲特的观点代表了相当一部分理性投资者对黄金“非生产性”本质的质疑。他们认为,黄金的价值更多是基于集体信念和历史惯性,而非像企业盈利能力或债券契约那样的可量化基本面。

类似的观点也出现在霍华德·马克斯的投资备忘录中,他将黄金比作宗教信仰——无法量化、无法证明、却影响深远:

“……黄金与宗教信仰颇为相似。没有人能证明上帝存在……也没有人能证明上帝不存在。有信仰的人说服不了无神论者,无神论者也说服不了有信仰的人。道理非常简单:你要么信仰上帝,要么不信。在我看来,黄金也是完全一样的道理。你要么相信黄金(的价值),要么不信。”

马克斯深入探讨了黄金作为一种投资品的复杂性,并指出黄金这类不产生现金流的资产极难估值,其价格主要取决于买方意愿,而收益主要来自价格上涨本身,既不稳定,也难预测。

因此,将黄金作为投资标的时,价格和成本至关重要。因为持有黄金通常涉及仓储、保险和安全等费用,这些持续性的成本会在时间的积累下侵蚀总收益,进而削弱其长期回报,使其整体回报落后于股票市场。

潮涨潮落:现实与预期的情绪博弈

历史告诉我们,黄金热潮的兴起,表面源于是供需,深层动力却是情绪——更准确地说,是恐惧。

人们投资黄金,不是因为它有多少实际用途,更多地是出于对通胀、衰退、战争 与金融危机的担忧。他们相信,在未来,总有人会愿意以更高的价格接手这份「安全感」。

此外,还有一种由于「近因偏差」的贪婪情绪在助长这种投资热潮,人们投资黄金,仅仅是因为看到近期价格的疯狂飙升。这与 17 世纪著名的郁金香狂热惊人地相似。人们不断投资郁金香,并相信这股热潮永远不会结束。直到它真的结束了。郁金香价格一夜之间暴跌,许多人因此陷入财务困境。

从宏观经济预期到央行政策动向,从地缘政治风向到社交媒体上的舆论狂潮,金价的每一轮起伏,几乎都伴随着“情绪—预期—交易行为”的反馈链条。

这也意味着,普通投资者若缺乏对“黄金定价机制”的清晰认知,很容易在高点追涨、低点恐慌,成为情绪波动的牺牲品。

黄金热潮不是单一逻辑驱动的结果,而是地缘政治、货币体系、宏观预期和人类情绪的复杂交汇。其核心,是由“不确定性”引发波动,投射出的是市场对现状的恐慌、对未来的怀疑、以及对确定性的渴望。

在美元信用正被重估、全球格局加速重构的时代背景下,黄金或许不会成为收益最高的资产,但它依然能够成为理解“风险”和“不确定性”的关键变量。