我国10年期国债收益率走势预测

本文采用计量经济学回归模型,参考美债定价分解的三因素模型框架,筛选核心变量,建立我国10年期国债收益率预测模型。在此基础上,以12个月为回溯周期,优化模型准确预测下个月10年期国债收益率的变化方向和中枢区间的概率达到75%,但对市场极端波动行情的适应性不足,需结合其他市场信号辅助判断。

预测模型构建

(一)模型类型选择

当前,预测国债收益率的主流模型包括计量经济学模型、AI大语言模型(LLM)和AI小语言模型(SLM)三大类。其中,计量经济学模型基于经济学理论和统计方法,计量分析相关变量历史数据对国债收益率的影响,通过统计推断发现变量之间的内在联系和作用规律,从而进行预测。LLM模型基于深度学习的自然语言处理(NLP)技术,通过分析海量文本数据提取关键信息,捕捉市场情绪、政策预期和投资者心理,进而预测国债收益率。SLM模型是通过轻量化的人工智能语言模型,对与国债收益率相关的文本数据(如宏观经济新闻、央行政策声明、财政报告等)进行语义分析,提取关键特征,并结合时间序列数据(如历史收益率、利率、通胀率等)建立预测模型,最终输出国债收益率的趋势判断或数值预测。

表1:三类模型预测的特点比较

鉴于计量经济学模型便于预测国债收益率的趋势,易于挖掘主导国债收益率趋势的核心变量,在多变的市场中寻找相对稳定的重要影响因素,且计算成本低,可解释性强,因此本文采用计量经济学模型进行预测。

(二)模型变量选择

影响我国国债收益率走势的核心变量,可参考美债定价分解的三因素模型框架进行选择。美国债券市场是全球最大规模的债券市场,美国10年期国债收益率是全球资产定价的“锚”,其定价逻辑有如下广受市场认可的三因素分解范式:

美国10年期国债名义收益率 = 通胀预期+期限溢价+短期实际利率

其中,通胀预期是市场对未来10年通胀水平的平均预期,反映了投资者为了对冲未来购买力下降所要求的补偿,衡量方式=10年期名义利率-10年期TIPS利率。短期实际利率为经过通胀调整后的无差别风险利率,反映资金的实际机会成本。期限溢价是投资者因持有长期债券所要求的额外回报,反映对未来不确定性的定价,受到市场预期、风险偏好、债券供需情况、投资者行为和美联储的资产负债表政策等因素的影响。美债期限溢价由纽约联储通过ACM 模型计算,每日公布估计值。

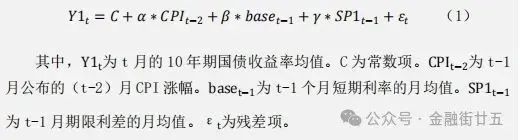

我国没有长期通胀预期和官方公布的期限溢价数据,但可参考美债定价的“通胀预期+期限溢价+短期实际利率”的框架,设计我国10年期国债收益率预测模型。一般地,未来的通胀预期会受到当前CPI涨幅的影响,可将CPI同比或环比涨幅作为影响10年期国债收益率的变量之一。其次,短期利率可考虑7天逆回购利率、DR001、DR007、3个月或1年期同业存单利率、1年期贷款利率。期限溢价以(10-1)年期国债利差或(10年期国债-1年期同业存单)利差来衡量。以月度为频率预测,我们构建10年期国债收益率的预测模型如(1)所示:

10年期国债收益率和CPI数据样本时期是2002年1月至2025年3月,其他变量数据为其创设以来至2025年3月。1年期贷款利率数据在2013年10月以前使用1年期贷款基准利率,2013年10月以后使用1年期LPR报价。数据均来源于Wind。上述变量均在10%水平下通过单位根检验,是平稳变量。

估计结果比较分析

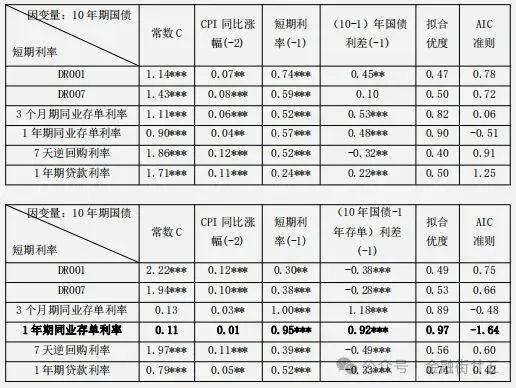

本文使用拟合优度来衡量各变量对10年期国债收益率的解释力度。针对各类短期利率,模型中使用CPI同比涨幅作为解释变量的拟合优度普遍大于CPI环比涨幅,说明使用CPI同比涨幅更优。

短期利率对10年期国债收益率走势的拟合优度最高的是1年期同业存单利率,其次是3个月期同业存单利率。

此外,(10年期国债-1年期同业存单)期限利差对10年期国债收益率的解释力度,要明显高于(10-1)年期国债期限利差。

表2:10年期国债收益率模型估计结果比较

注:***、**分别表示在1%和5%水平下统计显著。

总之,从拟合优度最高和AIC准则最小的标准来看,使用CPI同比涨幅、1年期同业存单利率、(10年期国债-1年存单)利差对10年期国债收益率走势拟合的效果最好。1年期同业存单利率对10年期国债收益率的影响较为显著,或由于1年期同业存单利率是我国国债的最大买家——银行的主动负债成本,也反映市场对短期流动性的预期,会影响银行和其他金融机构对国债的需求,因此成为预测10 年期国债收益率走势的领先指标。

10年期国债模型预测效果检验

由于1年期同业存单利率自2013年12月以来才有数据,使用2013年12月至2024年3月的数据估计预测模型(1)的参数。然后用该模型预测2024年4月至2025年3月10年期国债收益率的值,与实际值比较计算误差,检验模型的预测效果。

本文尝试用两种方法进行预测:一是静态预测法。预测模型估计参数保持不变,对未来的时间点进行持续预测。二是动态预测——滚动估计法。随着时间的推移和新信息的获得,每次将已有数据纳入预测模型,滚动估计参数,用于预测下个月的值。静态预测法在实际应用中较为广泛,但前提是模型参数和数据生成过程相对稳定。如果市场的环境或趋势发生变化,重新估计模型参数,有助于保证预测的准确性。回溯检验结果如表3所示。

表3:10年期国债收益率预测效果

从预测效果看,本文有以下发现:

1.滚动估计法预测的平均误差0.07和误差平方和0.19,明显小于静态预测法的0.10和0.23。

2.静态预测法和滚动估计法分别有92%、75%的时间高估了10年期国债收益率,12个月分别平均高估10BPs、7BPs。如果将两者的预测值分别减去平均误差进行下修,则优化后的模型预测平均误差能达到0BPs,误差平方和削减1/3至1/2。经过优化后的预测模型,静态预测法的误差平方和0.12,反而小于滚动估计法0.13。优化模型预测的平均误差和误差平方和均显著小于未优化的模型。

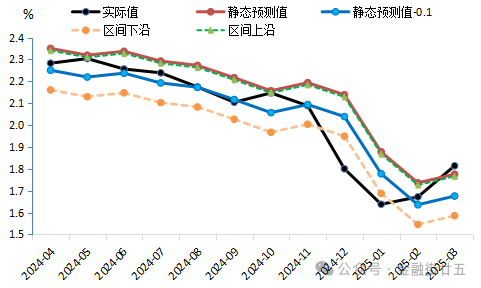

图1:10年期国债收益率预测值和实际值变化

数据来源:Wind资讯。

数据来源:Wind资讯。3.静态和滚动预测的优化模型,与10年期国债收益率的实际值均有9个月的误差在9BPs以内(概率75%),有3个月的误差较大,在12~24BPs范围内(概率25%)。这意味着,可将(静态预测值-0.10)作为10年期国债收益率的中枢,波动区间为

9BPs,预测准确性达75%。从预测方向准确性来看,(静态预测值-0.10)最高,准确概率达到75%。

4.各类预测模型普遍在债券收益率波动较大时,误差也较大。如2024年12月、2025年1月和3月,10年期国债收益率的均值环比变化达到14~29BPs,实际值跳出了预测区间。此时,预测模型的可靠性降低。

5.模型预测在2024年12月、2025年1月和3月的误差较大,主因:一是市场的货币宽松预期发生急剧变化。如2024年12月中央政治局会议在14年以来首次货币政策的基调从“稳健”调整到“适度宽松”,加之中央经济工作会议提及“适时降准降息”,市场货币宽松预期显著升温,去年12月广义基金、券商和保险等机构跑步进场,债券收益率大幅下行。又如今年3月,人行潘功胜行长表示,对一些不合理的容易削减货币政策传导的市场行为加强规范。加之降准迟迟未落地,市场货币宽松预期修正。二是股市大幅波动,通过股债跷跷板效应传导影响债市。股市在2024年12月和今年1月大幅下跌,3月冲高回落,也导致同期债券收益率波动加大。(转自金融街廿五 作者:建行金融市场部 郑葵方)